Directeur Associé

Peut-on encore considérer l’armement comme un tabou pour les placements “responsables” ? À la faveur du vaste plan de réarmement européen, la question se pose crûment : le dernier né de Bpifrance, permet à tout un chacun d’investir dans la défense, dès 500 euros. Pourquoi un tel fonds, quelles caractéristiques et quels rendements espérer ? Plongée dans les coulisses d’un nouveau virage politique et financier.

Un tournant dans le financement de la défense ?

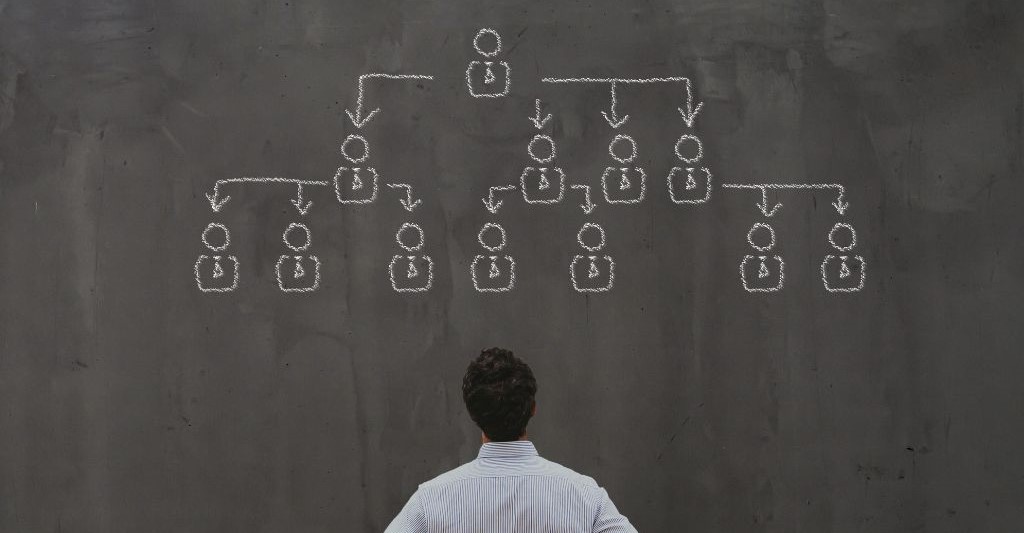

Depuis la guerre en Ukraine et suite au changement de doctrine américaine, la France et plusieurs pays européens se sont donné pour mot d’ordre de « réarmer » et de soutenir de manière accélérée le domaine de la défense, dont l’ensemble des entreprises est regroupé dans la Base Industrielle et Technologique de Défense (BITD). Le 20 mars dernier, Bpifrance a ainsi annoncé le lancement d’un fonds d’investissement dédié aux entreprises du secteur de la défense et de la cybersécurité, « Bpifrance Défense », dont l’ambition est de lever 450 millions d’euros auprès des particuliers et des institutionnels.

Pour autant, l’intention de renforcer l’accompagnement aux industries de défense n’est pas nouvelle, puisque deux autres fonds ont déjà été mis en place par Bpifrance : le fonds Bpifrance DefInfest (doté de 100 m€ en 2020) et le Fonds Innovation Défense (dotée de 400 m€ en 2021) ; avec la particularité, cette fois-ci, de s’adresser à des investisseurs particuliers et avec une thèse d’investissement plus large.

« Nous réunissons à Bercy les acteurs financiers et les acteurs industriels [et] nous voulons convaincre les Français qui le souhaitent […] d’investir dans notre économie de défense », a ainsi déclaré le ministre de l’Économie, Eric Lombard, en soulignant toutefois que « ce sera leur liberté » et qu’« il n’y aura pas de main basse sur l’épargne ». Dans ce contexte, les acteurs financiers – banques, assureurs, fonds de dette et de private equity – se disent désormais « 100 % engagés » pour répondre aux besoins d’un secteur qui, d’après l’Observatoire économique de la Défense, doit massivement moderniser ses infrastructures, augmenter ses capacités et sécuriser ses approvisionnements.

Les assureurs évoquent la possibilité de mobiliser l’assurance-vie ou les PER (Plan d’Epargne Retraite). « Nous sommes déjà investis dans la défense et nous allons continuer à l’être et à nous renforcer », a ainsi affirmé Nicolas Gomart, directeur général de la Matmut. Reste que, côté opinion, une part significative de Français demeure sceptique : seuls 44 % se disent prêts à investir dans un produit dédié à la défense s’il offre « un bon rendement » et garantit une « utilisation transparente des fonds », selon un sondage mené conjointement par l’Ifop et La France Mutualiste.

Un véhicule “evergreen” accessible dès 500 euros

Le fonds « Bpifrance Défense » adopte une forme de “private equity” : il pourra investir, sans limite de durée, dans des PME (Petite et Moyenne Entreprise) et ETI (Entreprise de Taille Intermédiaire) jugées stratégiques (aéronautique, imagerie spatiale, cybersécurité, etc.) pour le secteur de la défense. « C’est du capital d’entreprise. Et donc il faut que ces entreprises montent en régime, de façon à ce qu’au bout d’un moment, on puisse retrouver sa liquidité », a rappelé Eric Lombard pour justifier un blocage de cinq ans minimum. Le ticket d’entrée est fixé à 500 euros, sans avantage fiscal spécifique.

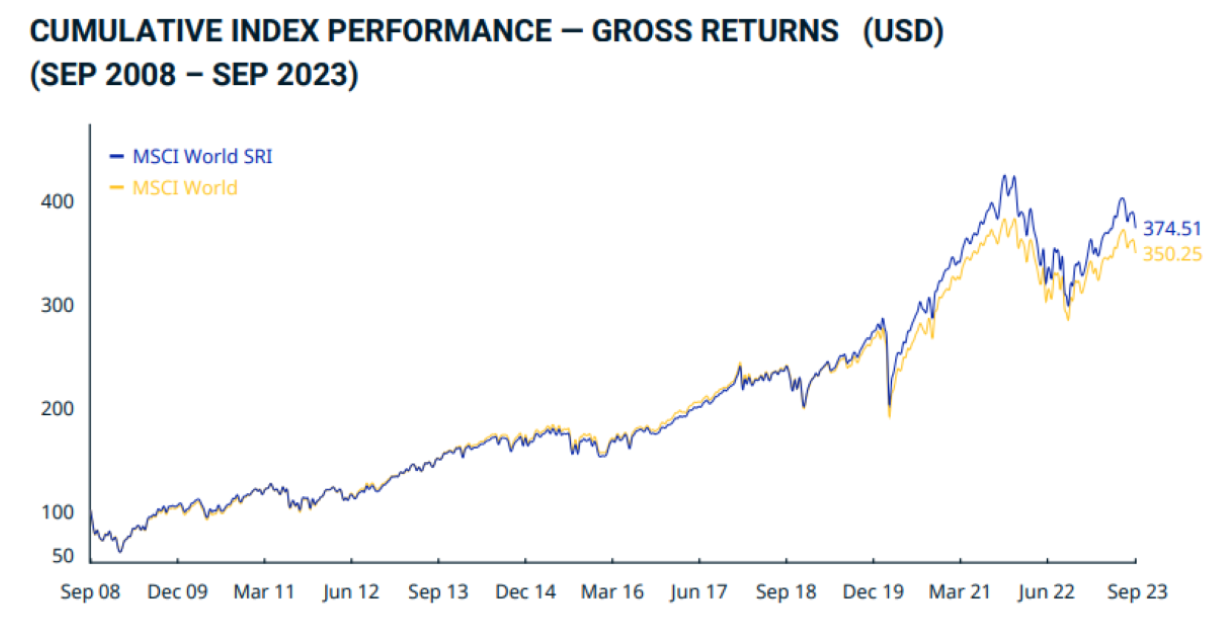

C’est un choix assumé : on vise un investissement de long terme, potentiellement risqué, mais offrant un rendement supérieur à celui des placements traditionnels. Selon les estimations de Bpifrance, l’objectif de performance pour ce type de fonds s’établit généralement dans une fourchette de 6 % à 10 % annuels, sans garantie.

Résumé des points clés pour l’épargnant :

- Durée de blocage : cinq ans minimum (contre sept ou dix ans pour certains véhicules plus classiques), sans possibilité de retrait anticipé

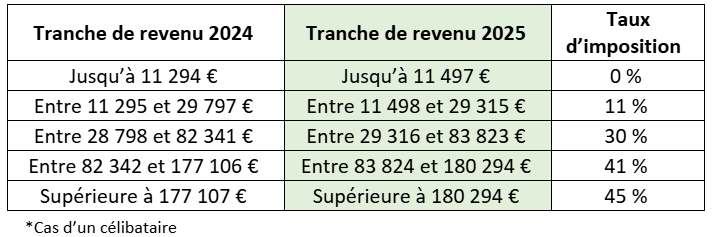

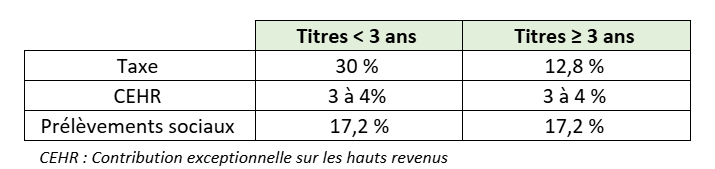

- Fiscalité : pas de régime de faveur ; les règles fiscales de l’enveloppe dans laquelle le fonds est souscrit s’appliqueront (assurance-vie, compte-titres, etc.)

- Risque : le capital n’est pas garanti. Le succès du fonds dépendra donc entre autres du rythme des commandes publiques et de la bonne santé financière des entreprises financées

L’épargnant Français ayant dans son ensemble une appétence modérée au risque et un engouement naturel pour les dispositifs à incitation fiscale, on peut s’attendre à ce que l’enveloppe d’investissement soit vraiment déterminante, mais on sait déjà que le fonds ne sera pas éligible au PEA (Plan d’épargne en actions) ou PEA-PME (Plan d’épargne en action réservé au financement des PME).

L’investissement défense face aux critères Environnementaux, Sociétaux et de Gouvernance (ESG) : entre débat et opportunité

Jusqu’ici, beaucoup d’investisseurs « socialement responsables » excluaient la défense de leurs portefeuilles au même titre que le tabac ou les énergies fossiles. « Le secteur de la défense et de l’armement n’est en aucun cas compatible avec la finance durable », insiste Eric Simonnet de Triodos IM, spécialisé dans la finance à impact et cité par Les Echos. À l’inverse, le ministre de l’Économie a martelé : « Investir dans la défense est responsable : cela protège notre souveraineté et les principes que nous portons ».

En réalité, la réglementation européenne n’interdit nulle part d’investir dans l’armement. Certaines armes (mines antipersonnel, armes à sous-munitions), proscrites par les traités internationaux, se trouvent néanmoins exclues de facto.

Bercy semble vouloir faire bouger les lignes, estimant qu’« opposer défense et engagements responsables est une idée fausse ». Pour d’autres acteurs, c’est un “malentendu sérieux” : la défense, dit-on, protégerait la démocratie, donc la capacité même à bâtir un modèle durable. Reste à voir si les grands gérants d’actifs assoupliront leurs chartes ESG, les modifieront, ou s’ils se contenteront de proposer des fonds dédiés, hors label durable.

En conclusion

En lançant « Bpifrance Défense », l’État français et la Banque publique d’investissement franchissent un pas symbolique : permettre à chacun, dès 500 euros, de s’impliquer financièrement dans la BITD.

Beaucoup d’observateurs estiment que ce nouveau véhicule sera déterminant pour la modernisation industrielle et l’innovation du secteur. D’autres y voient un pari risqué, tant sur le plan moral que financier, dans une période où la question de l’acceptabilité sociétale des armes demeure vive.

S’il est encore trop tôt pour savoir si ce fonds séduira en masse (la mise en marché étant planifiée pour le second semestre 2025), il incarne déjà un nouveau chapitre : celui où l’épargnant se voit offrir la possibilité d’arbitrer, en conscience, entre rentabilité et souveraineté – ou, du moins, entre engagement patriotique et gestion prudente de ses avoirs. À l’heure où l’Europe réarme, ce choix, plus que jamais, revient au citoyen-investisseur. Reste à savoir si les politiques de durabilité procèdent de la sécurité extérieure et donc de la défense : si vis sustineri para bellum !

Pierre-Alain Chenour est « Tax Compliance Specialist » au sein de l’équipe Client Tax Services chez ING Amsterdam.

Pierre-Alain Chenour est « Tax Compliance Specialist » au sein de l’équipe Client Tax Services chez ING Amsterdam.

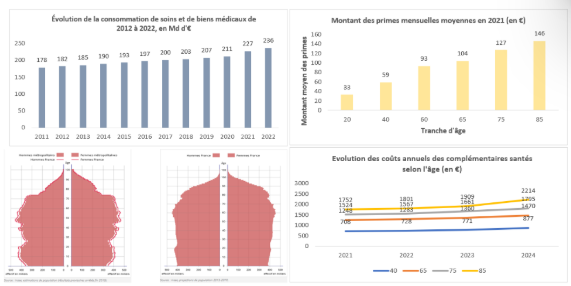

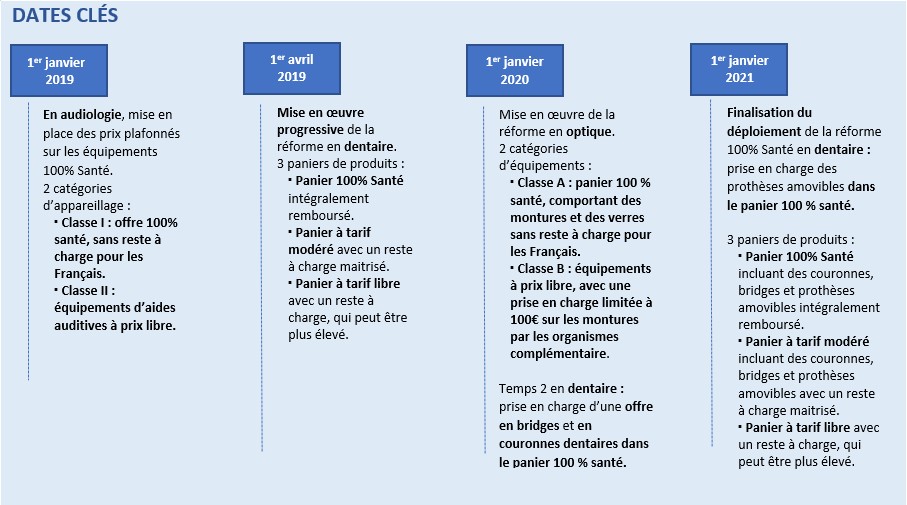

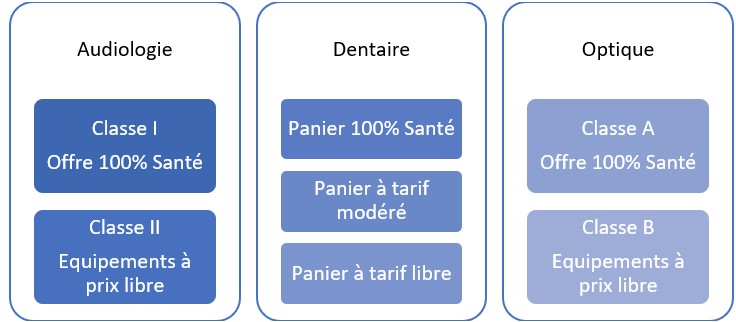

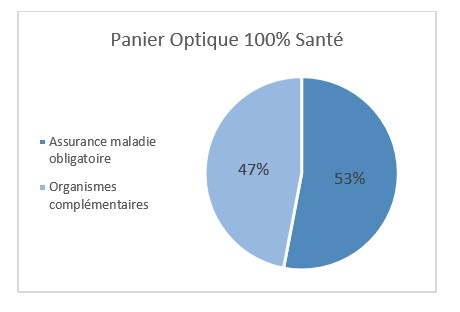

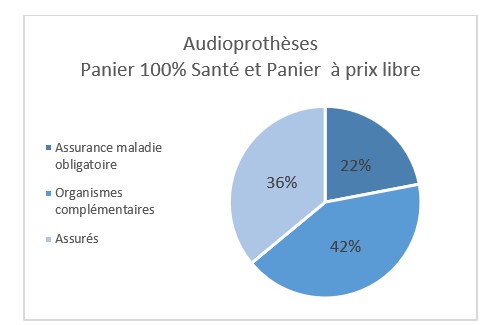

Les prestations 100% Santé en audiologie, dentaire et optique

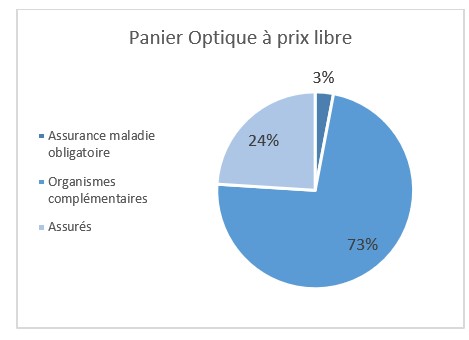

Les prestations 100% Santé en audiologie, dentaire et optique Mais sur le panier à prix libre, les organismes complémentaires prennent en charge 73% des dépenses (montures et verres) des assurés, contre 3% pour l’AMO. Les assurés supportent en complément 24% des frais.

Mais sur le panier à prix libre, les organismes complémentaires prennent en charge 73% des dépenses (montures et verres) des assurés, contre 3% pour l’AMO. Les assurés supportent en complément 24% des frais.

Kevin Martins

Kevin Martins

Emanuela Popa

Emanuela Popa Kévin Martins

Kévin Martins

Steve Suied

Steve Suied

Stéphane Césaire-Gédéon

Stéphane Césaire-Gédéon

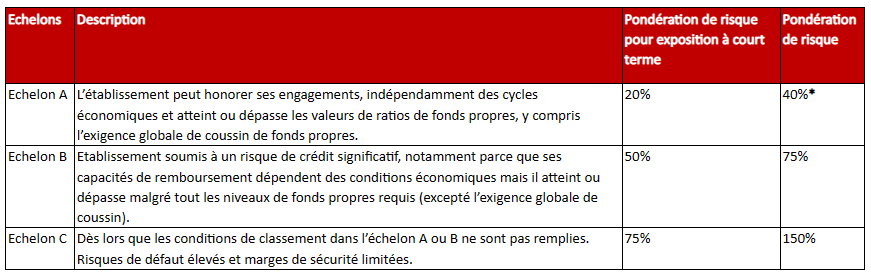

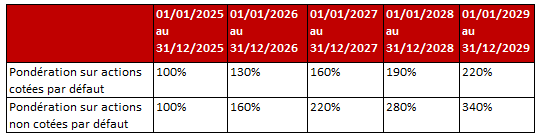

* à condition que l’ajustement des exigences de fonds propres pour risque de crédit prévu à l’article 501 bis ne soit pas appliqué.

* à condition que l’ajustement des exigences de fonds propres pour risque de crédit prévu à l’article 501 bis ne soit pas appliqué.

Amandine Paralvas

Amandine Paralvas

Adrien Henry

Adrien Henry