Directrice

La loi Industrie Verte, bien que principalement connue pour ses préoccupations environnementales, apporte également des changements significatifs en matière de protection de la clientèle. Avant l’entrée en vigueur de cette loi, le devoir de conseil était principalement limité à la souscription de certains contrats en assurance de personnes (assurance vie, de capitalisation et des Plans d’Epargne Retraite individuels…)

Avec la loi Industrie Verte, ce devoir de conseil devient une obligation légale au-delà de la souscription dans trois situations spécifiques :

- Changement de situation ou d’objectif du client

- Réalisation par le client de certaines opérations jugées susceptibles d’affecter le contrat de façon significative (versement, arbitrages ou rachat au-delà de certains seuils ou sur une UC non cotées)

- Obligation de conseil périodique, si aucune opération pendant 4 ans

Dans une recommandation du 21 novembre 2024, l’ACPR précise et complète ces dispositions. Cette recommandation fait notamment suite aux contrôles qu’elle effectue régulièrement dans les sociétés et compagnies d’assurance.

Le constat de l’ACPR révèle, en effet, de nombreux écarts et manquements au devoir de conseil, notamment dans certaines branches de l’assurance comme les assurances obsèques, l’assurance emprunteur et l’assurance parabancaire. Les produits sont souvent mal expliqués, les propositions ne sont pas adaptées à la situation du client, et les modalités contractuelles sont peu lisibles.

Après analyse des enseignements des contrôles passés et identification des meilleures pratiques favorisant l’intérêt du client, une phase de consultation a été menée, incluant des échanges écrits et des ateliers avec les acteurs du marché, ainsi que la validation des textes par la Commission des pratiques commerciale et le collège de l’ACPR.

L’ACPR a présenté ses conclusions à l’occasion d’une matinée dédiée au sujet le 14 mars dernier, elle a rappelé l’intérêt du client comme principe cardinal de la règlementation.

Consciente de la complexité du cadre règlementaire, l’ACPR adresse à cette occasion un avertissement ferme quant aux pratiques déviantes, rappelant tant la dimension pédagogique de cette rencontre que la sévérité des sanctions encourues en cas de non-respect de ses recommandations :

« Il y a le temps à expliquer la norme, à partager les bonnes pratiques, mais il y a aussi le temps du contrôle et, si nécessaire, celui de la sanction. Les moyens existent, nous serons là pour vérifier la réalité. »

Plusieurs mesures concrètes sont ainsi préconisées afin de renforcer la protection des consommateurs et de garantir une meilleure adéquation entre leurs attentes et les produits proposés :

- Compléter les informations données au client, notamment sur l’intermédiaire, les procédures de réclamation et le dispositif de médiation

- Mettre à disposition des clients les documents précontractuels, tels que le DIPA et des exemples de remboursements en santé

- Renforcer la connaissance client et le recueil de ses besoins, en prenant en compte sa situation personnelle, professionnelle et ses capacités financières

- Mettre en place un processus de vente en six étapes : informations sur le distributeur de contrat, connaissance client, recueil des exigences et besoins, présentation de la solution choisie, motivation du conseil, et devoir de conseil dans la durée

- Introduction du concept de Value for Money dans l’assurance comme conséquence du devoir de conseil

Le concept de Value for Money

Le concept de Value for Money (VFM) en assurance, tel que défini par l’ACPR, vise à garantir que les produits d’assurance offrent un bon rapport entre leur coût et leur performance pour le client. Ce principe est directement lié aux évolutions du devoir de conseil apportées par la loi Industrie Verte et les recommandations de l’ACPR :

- Transparence et justification des coûts : la loi Industrie Verte et les recommandations ACPR imposent aux assureurs une meilleure prise en compte des préférences des clients et une transparence accrue sur les frais des produits. Le VFM s’inscrit dans cette logique en exigeant que les coûts des produits soient proportionnés aux bénéfices qu’ils apportent

- Surveillance et suivi des produits : le devoir de conseil dans la durée implique un suivi régulier des contrats notamment en assurance-vie. Le VFM renforce cette exigence en demandant aux assureurs d’examiner annuellement les performances et les coûts des produits, en les comparant aux moyennes du marché

- Évaluation des supports d’investissement : les recommandations ACPR insistent sur l’analyse des unités de compte et des conditions de rachat. Le VFM complète cette approche en imposant des tests pour vérifier que les produits offrent des bénéfices réels à leur marché cible

- Prévention des conflits d’intérêts : la gouvernance des produits doit éviter les pratiques qui nuisent aux intérêts des clients. Le VFM impose aux assureurs de justifier leurs frais et rémunérations pour garantir une équité dans la tarification

En résumé, le Value for Money et le devoir de conseil convergent vers un objectif commun : assurer que les produits d’assurance sont adaptés aux besoins des clients, tout en garantissant une tarification juste et transparente.

Impacts pour les assureurs

La mise en œuvre de la loi Industrie Verte et des recommandations de l’ACPR représente un défi majeur pour les assureurs. Ils doivent adapter leurs processus et leurs systèmes pour répondre aux nouvelles exigences réglementaires. Cela implique une vigilance accrue sur la commercialisation de certains contrats et la mise en place de nouveaux produits mais également tout au long de la vie des contrats afin de garantir une meilleure prise en compte de la connaissance du client.

L’ACPR a précisé le calendrier de mise en application de la réglementation et de ses recommandations :

- 26 octobre 2026 – date butoir pour l’application de l’actualisation de la recommandation personnalisée en assurance-vie

- 24 octobre 2028 – date butoir pour l’application de l’actualisation du devoir de conseil en assurance-vie, ce qui laisse aux acteurs du marché un délai suffisant pour s’adapter aux nouvelles exigences

Lors de la matinée du 14 mars 2025 l’ACPR indique poursuivre ses contrôles tant sur l’ensemble du parcours de commercialisation des produits que sur l’ensemble de la chaîne des acteurs du distributeur au concepteur de produit.

Elle souligne ainsi la nécessité de mettre en place :

- Des dispositifs de formation et de communication, qui renforcent la conscience collective et le suivi proactif à chaque maillon de la chaîne.

- Des outils de surveillance : le contrat de partenariat doit prévoir les obligations de reporting qui alimenteront les indicateurs d’alerte (taux de réclamation, taux de résiliation, motif de réclamation récurent…)

- Une demande d’informations doit être adressée au partenaire dès la détection d’une anomalie ou un contrôle direct des dossiers doit être effectué. Les responsables de réseaux doivent disposer des moyens humains et matériels nécessaires à la réalisation de ces contrôles et à la surveillance des indicateurs.

En conclusion, la loi Industrie Verte et les recommandations de l’ACPR visent à renforcer la protection des consommateurs et à garantir une meilleure adéquation entre leurs attentes et les produits proposés. Le concept de Value for Money (VFM) en assurance, tel que défini par l’ACPR, s’inscrit dans cette logique en exigeant que les produits d’assurance offrent un bon rapport entre leur coût et leur performance pour le client.

Ces défis nécessitent une adaptation continue et une vigilance accrue de la part des assureurs pour répondre aux attentes des clients et aux exigences réglementaires tout en assurant la rentabilité et la stabilité du secteur.

Amandine Paralvas

Amandine Paralvas

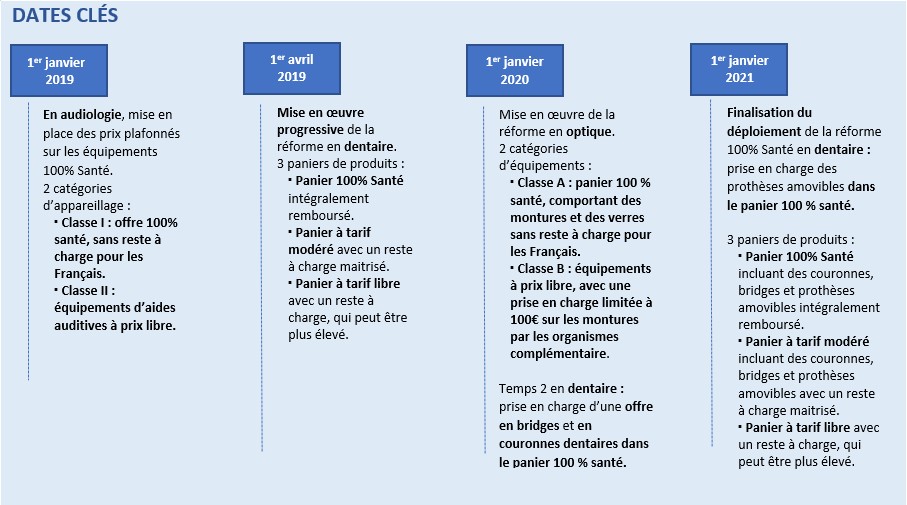

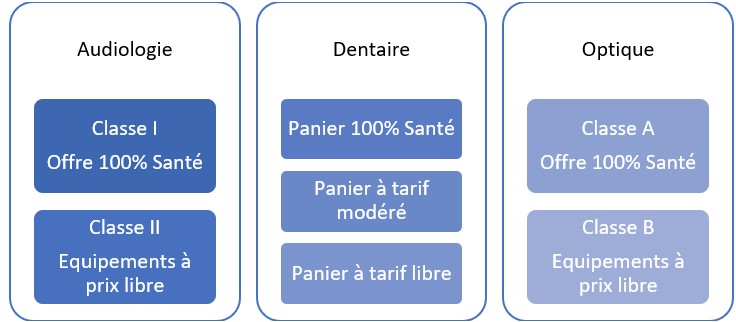

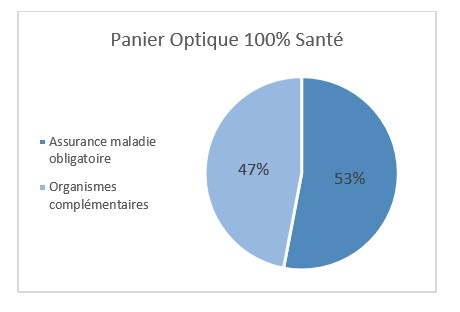

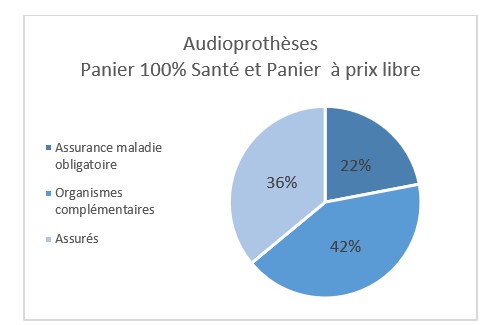

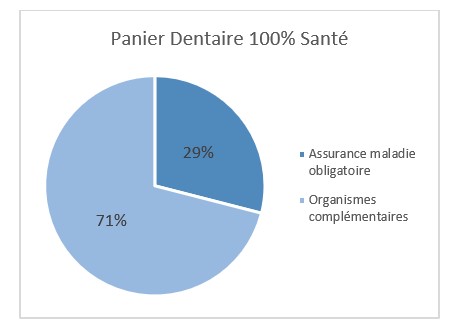

Les prestations 100% Santé en audiologie, dentaire et optique

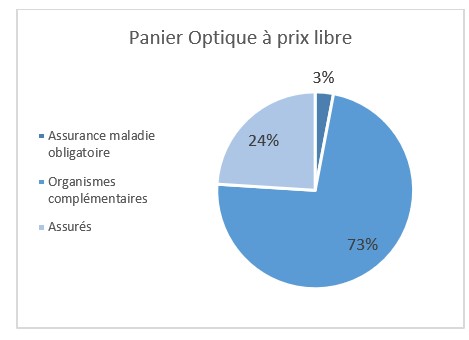

Les prestations 100% Santé en audiologie, dentaire et optique Mais sur le panier à prix libre, les organismes complémentaires prennent en charge 73% des dépenses (montures et verres) des assurés, contre 3% pour l’AMO. Les assurés supportent en complément 24% des frais.

Mais sur le panier à prix libre, les organismes complémentaires prennent en charge 73% des dépenses (montures et verres) des assurés, contre 3% pour l’AMO. Les assurés supportent en complément 24% des frais.

Yvan Makembe

Yvan Makembe

Emanuela Popa

Emanuela Popa Kévin Martins

Kévin Martins

Adrien Henry

Adrien Henry

Géraud Oules

Géraud Oules

–

–  Mora Saka et Anne-Laure Copin

Mora Saka et Anne-Laure Copin

Kévin Martins

Kévin Martins

Khalil Bijamane

Khalil Bijamane

Robert-Christopher Tongning

Robert-Christopher Tongning