Céline Alcouffe

Céline AlcouffeConsultante

Benjamin Balluais

Benjamin BalluaisConsultant

Dans le cadre de la vente de produits financiers et d’assurance, le conseiller a l’obligation de recueillir auprès de son client un certain nombre d’informations : sa situation financière, ses connaissances et expériences en matière d’investissement, ses objectifs d’investissement et l’horizon désiré (court, moyen ou long terme) ainsi que sa tolérance au risque. Ce « questionnaire de connaissance client » permet au conseiller d’établir le profil d’investisseur de son client afin de lui conseiller le(s) placement(s) le(s) plus adapté(s) à son contexte. Depuis le 02 août 2022 (1), à cette collecte d’informations, s’ajoutent les préférences Environnementales, Sociales et de Gouvernance (ESG) du client.

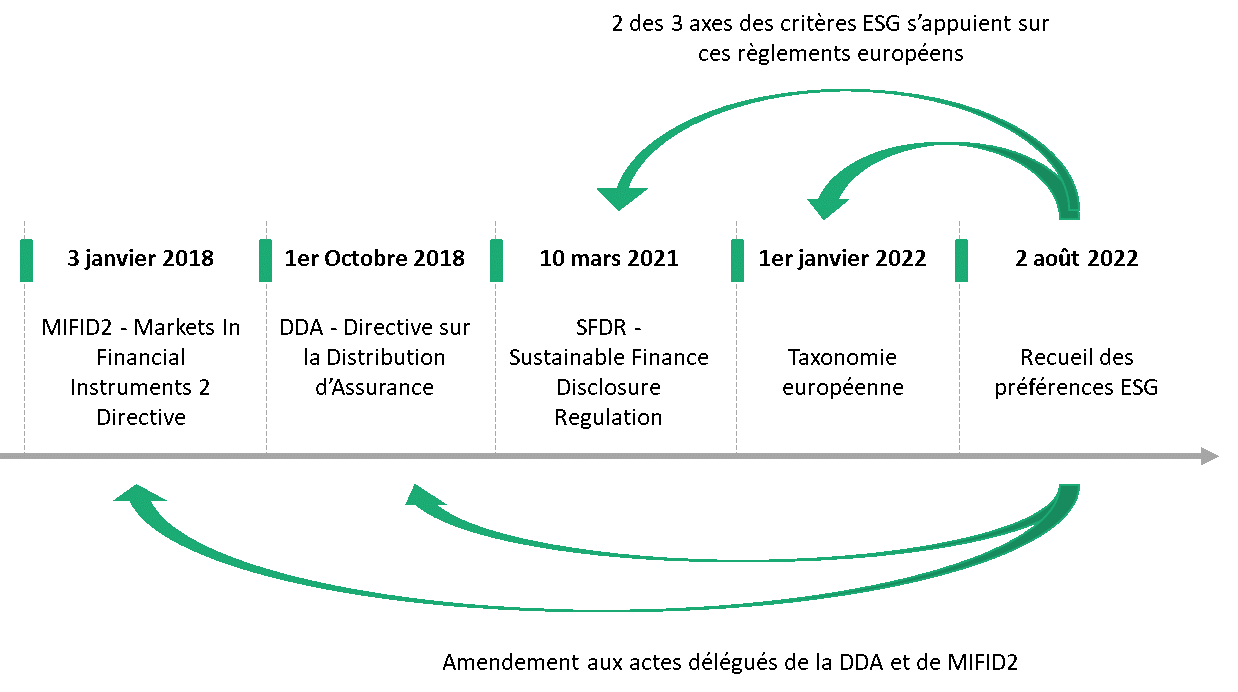

Cette nouvelle obligation s’inscrit dans la continuité de directives et règlements européens dont l’objectif est d’optimiser la sécurité, la transparence et le fonctionnement des marchés financiers, mais surtout la protection des investisseurs, notamment en matière de finance durable.

Le schéma ci-dessous illustre le socle réglementaire sur lequel se base le recueil des préférences ESG.

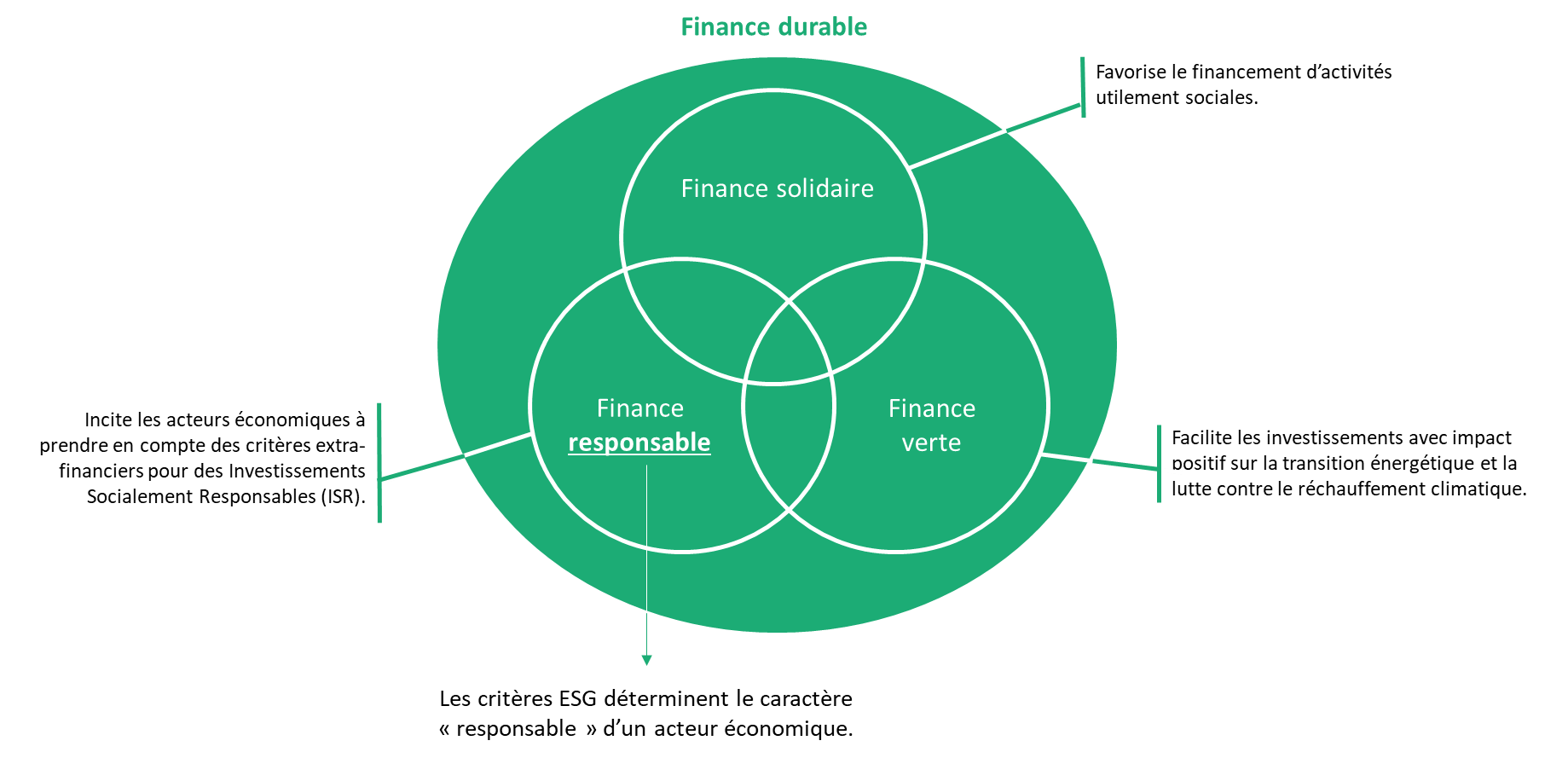

Quel est le lien entre la finance durable et les préférences ESG ?

Les critères « ESG » relèvent donc de l’analyse extra-financière puisque la rentabilité pécuniaire n’est plus l’unique grille de lecture pour évaluer un acteur économique. La gestion de l’écosystème de ce dernier est également prise en compte :

- « E » pour « Environnement ». Ce critère s’intéresse à l’impact d’un acteur économique sur l’environnement (gestion des déchets, réduction des émissions de gaz à effet de serre, etc.)

- « S » pour « Social ». Ce critère se focalise sur la gestion des parties prenantes d’un acteur économique (gestion du personnel, des partenaires, etc.)

- « G » pour « Gouvernance ». Ce critère vérifie l’intégrité de l’organisation et la gestion mises en place (indépendance du conseil d’administration, vérification des comptes, etc.)

Quels sont les impacts du recueil des préférences ESG pour les conseillers financiers concernés ?

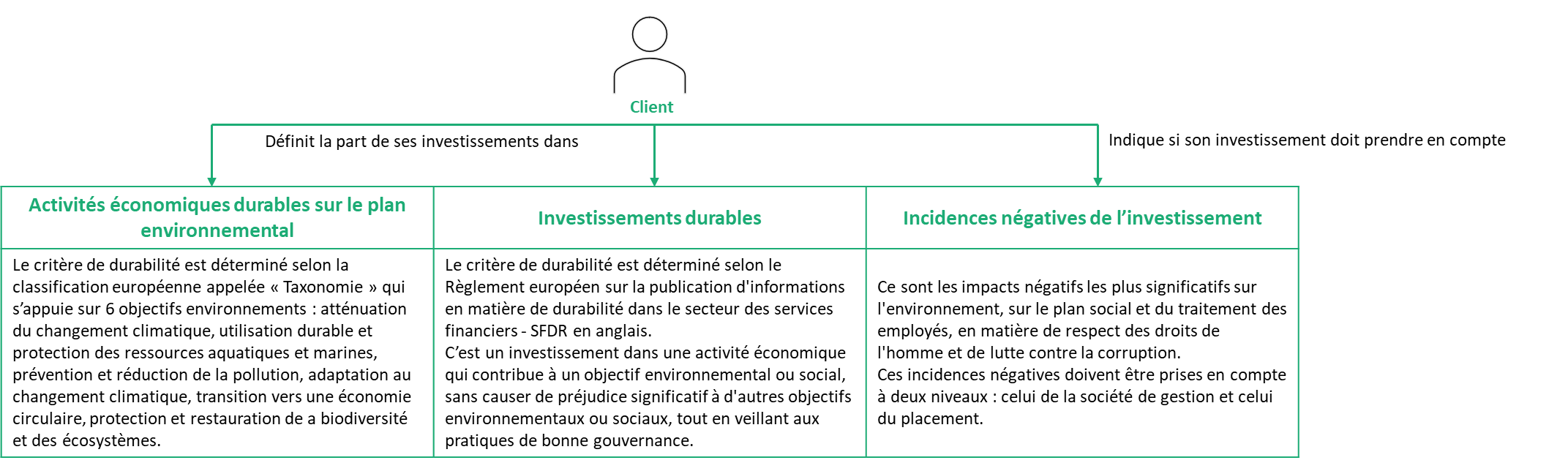

Selon l’Autorité des Marchés Financiers (AMF), les préférences ESG s’articulent autour de 3 axes :

Résumé de l’article de l’AMF sur le sujet

Les impacts qu’entraine le recueil des préférences ESG pourraient s’identifier sur plusieurs niveaux :

- La stratégie puisque selon le 3ème axe (cf. schéma ci-dessus) la société de gestion doit publier les informations relatives aux incidences négatives de ses produits de placement ;

- Les processus avec l’actualisation des modalités de conseil notamment. En effet, si aucun investissement ne correspond aux préférences ESG émises par le client, le conseiller financier doit le formaliser par écrit ;

- Le système d’information avec l’intégration de nouvelles données (adaptation de l’éditique et des outils d’avant/vente pour la collecte des préférences ESG ; ainsi que de l’outil de gestion pour la prise en compte et le suivi) ;

- L’organisation avec en particulier la formation des conseillers financiers pour accompagner leurs clients.

Mais l’impact s’étend également aux autorités financières qui doivent rester mobilisées pour accompagner à leur tour les organisations assujetties à ce nouveau cadre législatif

Dans ce contexte, l’autorité européenne des assurances et des pensions professionnelles (European Insurance and Occupational Pensions Authority, EIOPA) a publié le 20 juillet dernier, un guide pour les acteurs du monde assurantiel (Guidance on the integration of the customer’s sustainability preferences in the suitability assessment under IDD). Ce guide, qui se veut avant tout didactique, met en avant les nouvelles règles et présente les exigences applicables de façon plus explicite, avant que d’autres outils viennent renforcer le dispositif.

De même, l’ACPR (Autorité de Contrôle Prudentiel et de Régulation) annonce de son côté qu’elle « accompagnera, comme elle le fait toujours, les professionnels concernés dans la mise en œuvre la plus satisfaisante possible des nouvelles obligations auxquelles ils doivent se conformer. »

La réglementation européenne doit continuer à évoluer pour éviter les dérives

« 76 % des Français estiment que l’impact des placements sur la qualité de l’environnement (pollution, biodiversité, etc.) est un sujet important. » (2)

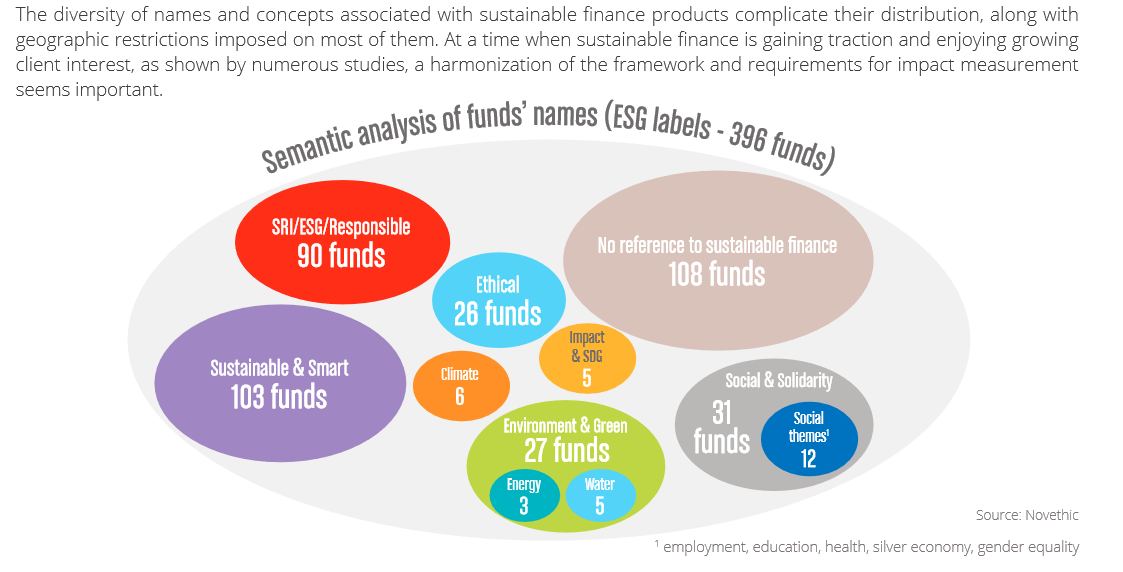

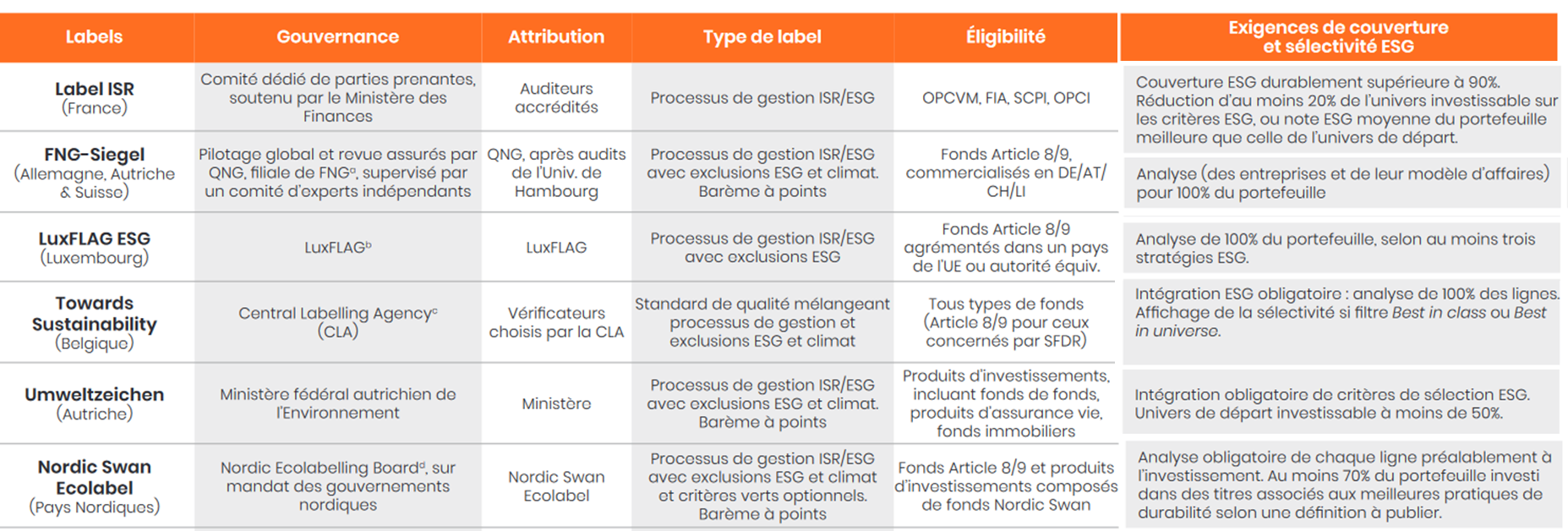

Pour répondre à cette tendance, les placements dits « durables » se sont multipliés en France mais également en Europe. Et « l’essor de la finance durable s’est accompagné du développement de multiples terminologies et pratiques qui complexifient la lisibilité des caractéristiques « durables » d’un produit financier » (3) (cf. ci-dessous le tour d’horizon européen réalisé par Novethic en juin 2019).

Par ailleurs, le greenwashing ou « écoblanchiment » (méthode marketing dont le but est de donner une image éco-responsable trompeuse) qui se pratique notamment dans les secteurs de la mode et de l’automobile, se répand de plus en plus dans le monde de la finance.

Pour aider et protéger les investisseurs, les régulateurs ont mis en place des labels, synonyme de confiance et d’intégrité (accordés par des tiers après des audits indépendants).

Cependant, l’absence de référentiel unique européen entraine des pratiques différentes d’un pays à l’autre (comme l’illustre le tableau ci-après concernant les exigences de couverture de l’analyse ESG (4)) et soulève des difficultés pour les investisseurs, en particulier ceux qui investissent au niveau européen.

La définition de normes et standards dans la finance durable doit donc s’inscrire dans une démarche d’amélioration continue afin de corriger les dérives actuelles mais également anticiper celles à venir.

(1) A partir du 1er janvier 2023 pour les Conseillers en Investissements Financiers (CIF)

(2) « Les Français et les placements responsables », rapport AMF, Juillet 2021

(3) Extrait du document « Panorama des labels européens de finance durable », Novethic, Juin 2020

(4) Combinaison de 2 tableaux issus du document « Panorama des labels européens de finance durable », Novethic, Edition 2022