Georges Bilong

Georges BilongConsultant

Les acteurs du secteur de l’assurance expriment leurs inquiétudes suite à la révision du cadre prudentiel Solvabilité 2 dans un contexte de baisse des taux et de crise sanitaire.

Entrée en vigueur le 1er janvier 2016, Solvabilité 2 est une norme prudentielle regroupant un ensemble de règles qui fixent le régime de solvabilité s’appliquant aux sociétés du secteur de l’assurance dans l’UE. L’objectif visé est de garantir que les entreprises d’assurances seront capables de faire face aux besoins de leur clientèle quelles que soient les circonstances, y compris en cas de survenance d’un évènement extraordinaire (crise financière, catastrophe naturelle, etc.). Solvabilité 2 se veut plus solide que le précédent régime (Solvabilité I), et devrait dans le principe mieux assurer la protection des assurés, car elle se fonde sur une analyse exigeante des paramètres économiques des risques.

Selon plusieurs professionnels du secteur, bien que la nécessité d’un nouveau cadre prudentiel ne soit plus à démontrer, il semble indéniable que ce nouveau régime a eu aussi bien des effets pervers que des carences qui se sont dévoilées au fil du temps, en particulier dans ce contexte de crise économique (basculement des taux en négatif, dégradation des ratios de solvabilité, etc.) et de crise sanitaire. Ainsi, nombreux sont ceux qui ont d’une part dénoncé les contraintes drastiques de cette réglementation née dans un contexte d’après-crise financière, aussi bien en termes de reporting, de gouvernance, de gestion des risques que d’investissements, et d’autre part insisté sur la nécessité absolue d’une révision de cette norme.

Suite à plusieurs consultations (qui se sont tenues sur la période d’octobre 2019 à juillet 2020), l’EIOPA (autorité européenne des assurances) a transmis le 17 décembre 2020 ses propositions de révision du régime Solvabilité 2 à la Commission européenne.

Cette nouvelle révision qui ne semble guère rassurer les professionnels du secteur s’apparente beaucoup plus à une évolution qu’à une révolution. Ainsi, pour François Villeroy de Galhau, président de l’Autorité de Contrôle Prudentiel et de Résolution (ACPR), la révision devrait avoir « un impact neutre en termes d’exigences de fonds propres, hormis le choc de taux ». Cependant, l’environnement actuel des taux négatifs devrait alourdir ce choc. D’après la Fédération Européenne de l’Assurance, les ajustements sur Solvabilité 2 devraient affaiblir le secteur assurantiel et son aptitude à investir dans l’économie. Ainsi les barrières aux investissements de long terme ne semblent pas avoir été adressées dans les récentes propositions.

Faisant désormais l’objet de toutes les attentes et toutes les attentions, la Commission Européenne devra impérativement se saisir et s’approprier toutes les propositions et sujets connexes afin de publier ses conclusions dans un texte au courant de l’été 2021.

Rappel des dispositions règlementaires du texte initial Solvabilité 2

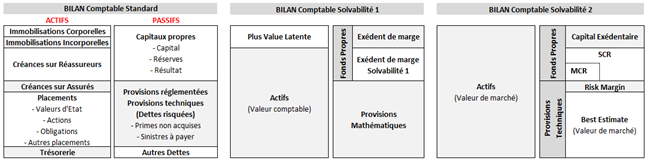

La norme Solvabilité 2 dont les dispositions ont été établies par le superviseur assurantiel européen (EIOPA : European Insurance and Occupational Pensions Authority) a pour objectif l’harmonisation et le soutien du marché de l’assurance en Europe. Cette directive garantit la solvabilité des compagnies d’assurances, en d’autres termes leur capacité à faire face à leurs engagements envers leurs clients assurés. Comparativement à Solvabilité 1, cette nouvelle directive établit une nouvelle approche notamment via l’intégration d’un système global de gestion des risques et une méthode de valorisation du bilan.

Afin de réduire le risque de faillite et d’optimiser la performance dans le secteur, Solvabilité 2 s’articule en 3 piliers :

- Pilier 1 – Les exigences quantitatives

En d’autres termes, d’une part les principes de valorisation des actifs et des passifs, et d’autre part les exigences de capital et leur méthodologie de calcul. Deux indicateurs ont été développés par EIOPA afin d’apprécier la solvabilité des assureurs européens, et harmoniser les données des divers acteurs :- SCR (Solvency Capital Requirement ou le capital de solvabilité requis en français) : il correspond au niveau requis en termes de capital pour assurer la continuité d’activité ou qu’il faudrait posséder au minimum afin de limiter chaque année la possibilité de faillite de l’assureur à un niveau inférieur à 0,5 %. A partir du moment où l’organisme ne respecterait plus son ratio SCR, le superviseur se chargerait d’établir un plan de redressement en concertation avec ce dernier ;

- MCR (Minimum Capital Requirement ou le minimum de capital requis en français : il correspond au niveau minimum de fonds propres en deçà duquel les intérêts des parties prenantes (notamment les assurés) serraient gravement en péril si l’organisme était autorisé à poursuivre ses activités. Si le MCR d’une entreprise se retrouve supérieur aux capitaux propres, le régulateur devrait automatiquement intervenir afin d’établir un plan de redressement.

Les provisions techniques comprennent d’une part le « Risk Margin » (marge de risque) et d’autres part le « best estimate » (meilleure estimation). La « marge de risque » correspond au coût du capital qu’il faudrait que le cessionnaire lève afin de couvrir ses contraintes de capital jusqu’à l’extinction des éléments du passif. La « meilleure estimation » correspond au montant (pour lequel la probabilité de survenue ou non a pu être calculée) des flux de trésorerie à venir rattachés au contrat (sortants ou entrants) actualisés à un taux sans risque approprié.

- Pilier 2 – Les exigences qualitativesCes dernières comprennent :

- Premièrement, un ensemble de règles de gestion des risques et de principes de gouvernance. La directive Solvabilité 2 astreint les compagnies d’assurance à l’établissement d’un système de gouvernance efficient dont l’objectif est d’assurer une gestion sérieuse et prudente. Afin de respecter la règle dite des « 4 yeux », ce système de gouvernance comporte au minimum 2 dirigeants effectifs. Par ailleurs, 4 responsables de fonctions clés sont prévus, parmi lesquelles les fonctions conformité, actuarielle, audit interne et gestion des risques ;

- Deuxièmement, le « ORSA » (Own Risk and Solvency Assessment ou évaluation propre des risques de la solvabilité en français). Cette exigence renvoi à un processus interne de mesure des risques et de la solvabilité par la compagnie d’assurance. Elle permet d’illustrer la capacité du groupe d’assurance à identifier, évaluer et gérer les éléments de nature à influer sur sa solvabilité.

- Pilier 3 – Les informations adressées au public et au superviseurCe troisième pilier présente les exigences de reporting et de communication des informations financières et prudentielles. Il a pour objectif d’harmoniser à l’échelle européenne les informations publiées par les assureurs (à l’endroit des assurés, analystes, actionnaires) ainsi que celles transmises aux autorités de supervision. Ces informations aussi bien qualitatives que quantitatives doivent être transmises pour la plupart à une fréquence annuelle et, pour quelques-unes de façon trimestrielle. Les informations quantitatives devront être converties en format XBRL avant transmission au superviseur. Le reporting solvabilité 2 se structure en 4 axes principaux :

- Le reporting prudentiel européen : établi par EIOPA au niveau européen, il est composé de 2 rapports, le « Solvency and Financial Condition Report » (ou SFCR) à destination du public et le « Regular Supervisory Report » (ou RSR) à destination du régulateur. Ces reportings sont complétés par des états appelés « Quantitative Reporting Templates » ou QRT (il s’agit ici d’états quantitatifs) ;

- Le reporting local, requis afin d’intégrer les particularités et les normes comptables locales propres à chaque marché. En France, ce reporting correspond aux Etats Nationaux Spécifiques (ENS), à transmettre à l’ACPR à une fréquence annuelle sans diffusion publique ;

- Le reporting de stabilité financière, requis principalement pour les compagnies d’assurance présentant une valeur totale d’actifs supérieure à 12 milliards d’euros et fondé spécifiquement sur les QRT.

- Le reporting BCE encore appelé « BCE add-ons » prévu par le règlement BCE/2014/50 du 20 décembre 2014.

Le reporting prudentiel comprend les états quantitatifs (QRT) ci-après :

- Bilan prudentiel ;

- États d’actifs et placements ;

- États sur les provisions techniques (vie et non vie) ;

- États sur les Fonds propres et participations ;

- États « variation analysis » ;

- États de solvabilité (SCR et MCR) ;

- États de réassurance ;

- États spécifiques groupes ;

- États sur la stabilité financière.

Points clés de la révision Solvabilité 2

Dès sa création, la norme Solvabilité 2 a prévu une clause de révision s’articulant autour de 2 revues thématiques qui s’échelonneront sur la durée.

La première revue (datant de 2018) qui portait spécifiquement sur les méthodologies de calcul et le SCR avait trois objets principaux :

- L’élimination des obligations de financement de l’économie non justifiées ;

- L’allègement de la formule standard ;

- La résolution des confusions techniques relevées depuis la mise en application de la norme prudentielle.

La révision réalisée en 2020 s’est avérée plus ambitieuse en présentant des points de refonte importants. Ces axes comprenaient prioritairement les exigences de reporting obligatoire, la règle de proportionnalité, les mesures du paquet branches longues, le SCR de taux, le « volatility adjustement ».

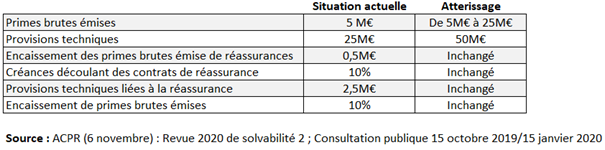

- Le principe de proportionnalité

Le régime Solvabilité 2 prévoit l’hypothèse pour une compagnie d’assurance de faire usage de ce principe pour dimensionner la mise en conformité aux normes prudentielles à sa taille et à ses risques. La phase 2 de cette révision analyse l’éventualité d’une révision des seuils d’application de la norme et la règle de proportionnalité inhérente aux trois piliers. Diverses propositions ont été communiquées par le régulateur s’agissant des seuils d’application du régime prudentiel :- Permettre aux pays de l’Union Européenne de définir eux-mêmes le seuil d’application de la norme relativement aux primes perçues, ledit seuil devant se situer entre 5 et 25 millions d’euros par an ;

- Doubler le seuil d’application de la norme pour ce qui concerne les provisions techniques (actuellement fixé à 25 millions d‘euros).

Voici les probables évolutions des seuils d’application du régime Solvabilité 2 :

- Pilier 1

La revue de la formule de calcul standard du SCR impacte plusieurs éléments, lesquels pourraient pour certains d’entre eux influer de manière significative sur un grand nombre d’acteurs. Ceux du secteur de l’assurance vie devraient donc être extrêmement attentifs aux évolutions de cet indice (SCR taux) mais aussi aux évolutions relatives au « volatility adjustment ».

D’autres révisions attendues, à l’instar de la réduction du coût du capital pour la marge de risque ont au contraire été écartées par le régulateur européen, alors même qu’un consensus semblait envisageable. L’autorité européenne de l’assurance souhaite changer les stress tests du SCR taux afin de se conformer à un environnement de taux bas. Actuellement, ces tests reposent sur 2 postulats :- Si les taux sont négatifs, ils ne sont plus susceptibles de baisser ;

- Plus les taux sont bas, moins leur évolution est envisageable.

Les chocs évalués de façon linéaire seraient substitués par des formules affinées. Ces changements des stress vont altérer la solvabilité, spécifiquement celle des acteurs de l’assurance vie.

Le « volatility adjustment » permet aux acteurs de réaliser une actualisation des provisions à un taux un peu plus avantageux. Si cette mesure est de droit sur le territoire français, elle nécessite la validation du superviseur dans d’autres pays. Aujourd’hui, un seul niveau de « Volatility Adjustment » est évalué pour l’ensemble de la zone euro. La Commission Européenne a ainsi émis le souhait de revoir ses critères d’application et d’accorder aux Etats en contexte de crise de prendre en considération un « volatility adjustment » particulier. Le régulateur européen envisage aussi une révision des principes de calcul aujourd’hui fondés sur un spread moyen de marché. Les entités « assurance vie » et branches longues se verraient particulièrement impactées de façon négatives. Les spreads négatifs devraient être pris en compte dans le calibrage.

La courbe des taux est actuellement évaluée sous un postulat d’illiquidité des maturités supérieures à 20 ans, horizon appelé « Last Liquid Point » (en abrégé LLP). L’autorité européenne des assurances envisage de revoir cette méthode et étudie quatre options :

- Conserver l’approche actuelle sur le LLP (20 ans);

- évoluer vers un LLP à 30 ans ;

- évoluer vers un LLP à 50 ans ;

- Conserver le LLP à 20 ans mais en y intégrant une nouvelle approche d’extrapolation de la courbe des taux fondée sur des informations du marché (la méthode utilisée actuellement est celle de Smith-Wilson).

En baissant les taux d’actualisation, un « Last Liquid Point » plus important devrait altérer le niveau de solvabilité, là encore pour le secteur de l’assurance vie et branches longues

Concernant le « Best Estimate », le régulateur suggère de changer la frontière des frais en s’appuyant sur les frais attendus et non plus sur les frais passés. Présentement, l’évaluation du « Best Estimate » inclut les frais relatifs aux affaires récentes, cependant l’intégration des frais d’acquisition est du ressort des entités. La réforme est sans effet pour une institution qui intégrait déjà à 100 % les frais d’acquisition. En revanche, une baisse de 30 % est prévue dans le cas d’une institution qui écartait jusqu’à aujourd’hui les frais d’acquisition de son « Best Estimate » de primes.

S’agissant des modules immatériels, 3 options sont mentionnées et le débat reste ouvert sur l’option idéale :

- Option N°1 : aucune modification ;

- Option N°2 : un ensemble de simplifications additionnelles (adopter une approche d’évaluation simplifiée qui se fonde soit sur un « regroupement » des risques auxquels l’institution est exposée, soit sur une baisse, un ajustement ou une diversification de ces risques) ;

- Option N° 3 : nouvelles méthodologies communes pour l’ensemble des modules (adopter une « approche intégrée » d’évaluation du « SCR » pour les risques immatériels).

- Pilier 2

FONCTIONS CLÉS :- Admettre l’agrégation de multiples fonctions clé ;

- Permettre le cumul d’un poste clé et d’un statut de membre de l’Administration Management ou Supervisory Body en abrégé « AMSB » ;

- Autoriser le cumul d’un rôle clé (hormis l’audit interne) et d’une fonction opérationnelle.

ORSA (Own Risk and Solvency Assessment) :

- Mesure des risques annuels en dehors du calcul de la différence entre le profil de risque de l’entité et les hypothèses qui soutiennent le SCR (chaque deux ans) ;

- Autorisation de conduire des « stress tests » et de réaliser des études de scénarios d’avantage simplifiés.

POLITIQUES ÉCRITES :

- Flexibilité très importante accordée à la fréquence de revue ;

- Intégration de la politique de rémunération.

AMSB :

- Examen fréquent de la structure et du fonctionnement réel de l’AMSB.

- Pilier 3

QRT :- Séparation des QRT en 2 classifications : principale et non principale, avec des seuils fondés sur le risque ;

- 8 états supprimés, 8 états remplacés, 7 états créés et modification (33 états) de divers QRT trimestriels et annuels ;

- Harmonisation des modèles pour les données transfrontalières ;

- Refonte de QRT.

Une communication de l’intégralité du RSR au minimum une fois tous les 3 ans est recommandée par le régulateur avec la capacité d’instaurer une valorisation annuelle par les instances de contrôles. En ce qui concerne le contenu, certains segments seront identifiés comme « dynamiques », en dautres termes soumis à évolution constante, tandis que d’autres seront dites « statiques » et ne seront donc pas susceptibles de varier d’une année sur l’autre. Des changements sont envisagés sur les volets suivants du RSR :

- Activités et résultats ;

- Système de gouvernance ;

- Profil de risque ;

- Valorisation à des fins de solvabilité ;

- Gestion du capital.

SFCR :

Le changement majeur proposé par le texte « EIOPA-BOS-19-309 » est de diviser en deux parties spécifiques le SFCR selon le public ciblé (section assurés) :

- La première partie, considérablement allégée pour les preneurs d’assurance (considérés comme un public non averti) avec une production des données solos exclusivement ;

- La deuxième partie plus détaillée destinée à une cible professionnelle apte à appréhender les détails techniques du SFCR (section non-assurés).

EIOPA a défini d’autres innovations à l’instar de :

- La proposition d’une obligation d’audit du SFCR groupe et solo avec rédaction d’un rapport d’audit publié en vue de s’assurer que le bilan prudentiel soit a minima soumis dans tous les pays membres à un audit externe par un professionnel qualifié ;

- La capacité pour EIOPA d’imposer des audits supplémentaires relativement au SCR et aux fonds propres éligibles ;

- L’ajout de 2 semaines sur l’échéance de remise obligatoire.

Impacts de la crise sanitaire et des taux bas sur l’activité et la solvabilité des assureurs

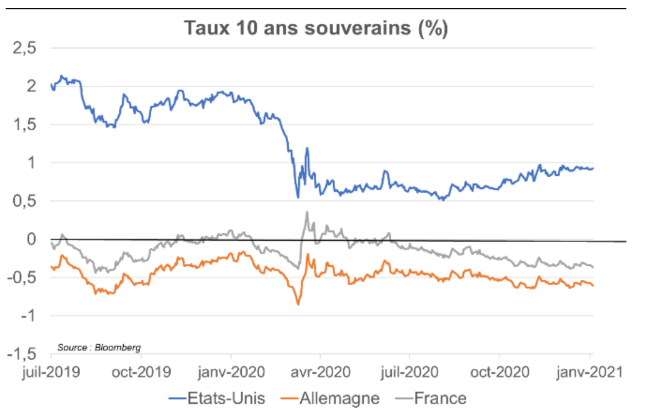

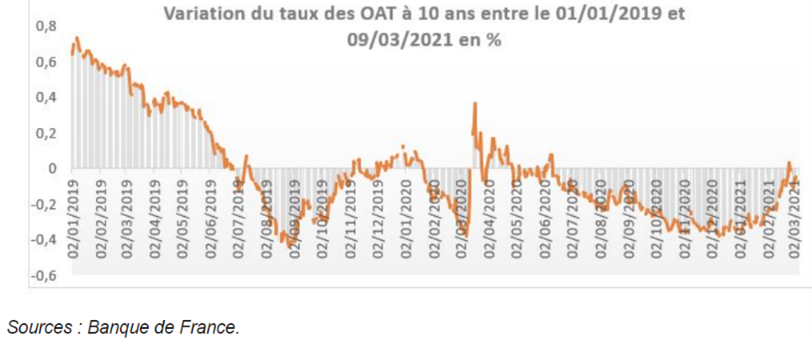

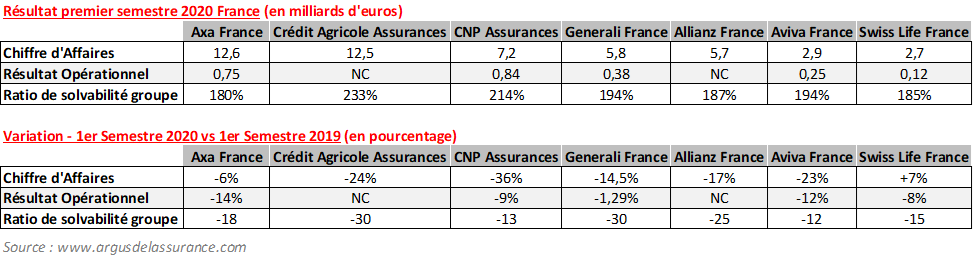

Selon l’Autorité de Contrôle Prudentiel et de Résolution, l’environnement actuel de taux bas a eu un coût plus important en 2020 que la crise sanitaire Covid 19 en elle-même dans le secteur de l’assurance. En effet, le contexte sanitaire a eu un effet globalement modéré sur les revenus des assureurs et relativement limité à court terme sur la solvabilité de ces derniers. L’assurance vie a certes connu une baisse de sa collecte brute (cotisations versées), mais pas de quoi conclure à une véritable crise de confiance chez les clients épargnants. En assurance non-vie, les conséquences, bien que « restreintes », doivent être analysées en fonction des lignes d’activités. Ainsi, au deuxième trimestre 2020, le chiffre d’affaires a chuté de 3,2 % pour les activités d’assurance incendie et dommages aux biens, de 8 % pour l’activité d’assurance responsabilité civile et de 51 % pour les activités d’assurance transport, aérienne, maritime. Les tableaux ci-dessous permettent d’avoir une autre grille d’analyse des impacts dans le secteur au premier semestre 2020.

Les impacts que nous observons sur la solvabilité sont liés en bonne partie au retour des taux d’intérêts négatifs (Eurozone) et à l’effet des mesures de politique monétaire de crise sur l’élargissement des spreads.